量化宽松金价波动大的原因_量化宽松金价波动

1.量化宽松的涉及事例

2.黄金14年15年为什么便宜

3.美国量化宽松货币政策共多长时间

量化宽松的涉及事例

2008年美国

2008年9月,美联储开始扩大其资产负债表。联储采取量化宽松的目的有两方面。一是买进市场上的证券,以图“启动”银行体系;二是承担私人部门所不愿承担的一部分金融中介职能。在日本央行实行量化宽松政策的2001年3月-2006年3月间,其资产负债表对该国GDP的比率由13%左右升至22%左右。由于美日两国金融体系的根本性差异,美联储资产负债表的规模远小于日本央行——本次危机前,前者的资产负债表对美国GDP的比率仅为6%左右。到10月份,美联储资产负债表已扩大到美国GDP的8%以上,比危机前增长了35%。

要正确地估价联储“印钞”对通胀的影响,关键在于观察广义货币总量的变化,以及“货币乘数”的变化。

美国基础货币和广义货币供应量走势之所以出现严重背离,原因自然在于“货币乘数”的急剧下降。而货币乘数暴跌又反映出,自危机发生以来,美国银行及其他金融机构承担资本中介功能的能力和意愿都大为萎缩。当前美国货币乘数下降的严重程度大大超过了当年的日本:日本方面,货币乘数由资产负债表的10倍左右降至最低点的6.5倍左右,降幅为35%;而在美国,仅仅过去2个月之中,货币乘数就从9以上降至7左右,降幅已达22%。

全球四大央行自2008年以来已注入6万亿美元流动性,但似乎笃定还有很多年要继续大开印钞机,而曾经极具独立性的央行与政府间的关系可能随之改变。在又一波欧元区金融和银行业压力浪潮以及美国聘雇停滞後,富裕经济体在债务泥沼中越陷越深,每个人都将目光重新投向美联储、欧洲央行、英国央行和日本央行,等待它们再度力挽狂澜。

可以肯定的是,量化宽松措施将再度重回四大央行即将召开的政策会议讨论范围。四年来四大央行通过扩张资产负债表,主要从本国银行手中购买公债的方式,增加了大量的货币供给。迄今为止的电子货币创造--不管是美国、英国直接通过购买公债创设的,还是欧洲央行通过廉价长期贷款所创设的--甚至还不能补上商业银行整顿自身资产、缩减贷款规模所留下的缺口。这几乎像是投资者认为不论怎样量化宽松都会到来。美银美林的Gary Baker说。

美银美林对260位基金经理进行的最新月度调查显示,四分之三的受访者预计欧洲央行10月前将再度进行流动性操作。几乎有一半的受访者预计同时期内美联储将再度注入流动性。

2012年日本

日本央行已在2012年又一次加大了资产购买规模,而英国央行货币政策委员会(MPC)的温和派委员普森周一表示,英国央行应该不只是购买更多公债,也应瞄准小企业贷款。

在2001年到2006年间,为了应对国内经济的持续下滑与投资衰退,日本央行在利率极低的情况下,通过大量持续购买公债以及长期债券的方式,向银行体系注入流动性,使利率始终维持在近于零的水平。通过对银行体系注入流动性,迫使银行在较低的贷款利率下对外放贷,进而增加整个经济体系的货币供给,促进投资以及国民经济的恢复。这与正常情况下央行的利率杠杆调控完全不同。

很多学者认为,正是日本央行在当时果断的采取了量化宽松这种主动增加货币供给的措施,才使日本经济在2006年得以复苏。从此“量化宽松”作为中央银行遏制经济危机,刺激经济复苏的手段备受关注。

2013年美国

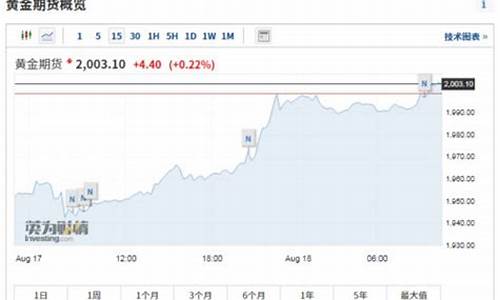

美联储的一举一动,时刻牵动着金价波动。2013年9月,美国联邦储备委员会宣布,将维持现行的宽松货币政策不变,暂时不削减第三轮量化宽松货币政策(QE3)规模,这一出乎意料的决议使得金价大幅上扬。但美联储官员布拉德随后称,10月可能缩减QE,这一表态又使得黄金和白银价格同时重挫。

美联储前日表态称,还需进一步观察美国经济的表现,在美国就业市场大幅改善之前,美联储将维持现有的货币政策刺激力度。美联储发表声明指出,自7月份以来,美国经济延续温和增长态势,就业市场有改善迹象,但失业率仍然居高不下,居民消费和企业固定资产投资回暖,楼市复苏势头巩固,长期通胀预期保持稳定。但是近期美国抵押贷款利率继续上涨,美国财政政策拖累经济增长。

此前市场普遍预计,美联储将在本次会议开始削减QE规模。出乎意料的美联储决议使得金价大幅上扬。这一决定公布后,纽约金价9月19日收盘大幅上涨4.7%,创下自9月9日以来的最高收盘价。

但随后,美联储官员布拉德昨日称,QE不缩减的决定是“勉强做出的”,美联储取决于经济数据,10月可能缩减QE。针对这一消息,纽约黄金期货价格9月20日收盘下跌2.7%,报每盎司1332.50美元,白银则更是重挫6.4%至21.80美元。黄金本周的交易中则上涨了1.8%。 美国通过扩大基础货币供给持续实施量化宽松政策,实质上是向全球征收铸币税。这一政策在为美国扩大财政支出、维持赤字政策提供支持的同时,也导致美元持续贬值,全球初级产品价格大幅度上涨,美国外债的市场价值也因此大幅度缩水。

1、量化宽松为美国筹集大量铸币税。鉴于美元的国家货币地位,美联储通过发行基础货币实施量化宽松,实质上是向全球征收铸币税。

2。量化宽松为美国扩大财政支出提供了重要支持。除第三轮量化宽松为购买抵押贷款支持证券外,美联储实施的其他三轮量化宽松政策均为购买国债,为美国政府维持财政赤字政策、扩大财政支出提供支持。

3。量化宽松引致美元大幅度贬值和全球物价上涨,导致美国外债大幅度缩水。美联储量化宽松政策的第二大影响是美元大幅度贬值和全球初级产品价格大幅度上涨。

这一政策在增加基础货币发行、征收铸币税、支持政府扩大财政支出的同时,对美国经济复苏起到了重要促进作用。

美联储的量化宽松政策在增加基础货币发行、征收铸币税、支持政府扩大财政支出的同时,对美国经济复苏起到了重要促进作用。鉴于第一轮量化宽松是应对金融危机的合理举措、第三轮和第四轮量化宽松刚刚开始,下面我们重点分析第二轮量化宽松对美国经济增长的综合影响。

量化宽松政策注入的流动性也明显提高了银行信贷和货币供给增速,美联储量化宽松政策引致的美元贬值除经由国际市场初级产品价格上涨和美国债务价值缩水对全球经济产生直接影响外,还会通过影响美国进出口对其他国家经济增长产生影响。

黄金14年15年为什么便宜

黄金在2014年和2015年价格较低的原因主要有以下几点:

1. 美元实际利率对金价的打压。当美元利率提高时,对黄金这种非息资产的投资吸引力降低,因为黄金是一种零利率资产。因此,当美元利率提高时,黄金的价格往往会下跌

2. 全球通胀数据持续低迷。当经济繁荣时期,通胀压力上升,黄金通常会失去其作为抗通胀资产的价值,这也可能导致黄金价格下跌。

3. 央行的货币政策。例如,2008年起美国施行零利率以及宽松的货币政策,包括第一轮量化宽松(QE1),第二轮量化宽松(QE2),以及第三轮量化宽松(QE3)。然而这些政策并未反映出政策手段的极端性,对通胀的抬升也未有明显的作用。

4. 印度政府打压黄金消费需求。这反映了印度政府对黄金消费的某种抑制,这也可能对全球金价产生影响。

5. 地缘政局的影响。例如,乌克兰局势在2014年对金价产生了影响,这种地缘政治事件可能导致金价的波动。

总的来说,黄金在2014年和2015年价格较低的原因主要是由于经济环境的影响,包括低通胀压力、货币政策调整以及市场需求变化等因素。这些因素综合作用,使得黄金的价格在这两年相对较低。

美国量化宽松货币政策共多长时间

具体时间不一定,目前已经持续了6年,还在继续。

QE1的内容

2008年11月25日,联储首次公布将购买机构债和MBS,标志着首轮量化宽松政策的开始。2010年4月28日,联储的首轮量化宽松政策正式结束。QE1将购买政府支持企业(简称GSE)房利美、房地美、联邦住房贷款银行与房地产有关的直接债务,还将购买由两房、联邦政府国民抵押贷款协会(Ginnie Mae)所担保的抵押贷款支持证券(MBS)。2009年3月18日机构抵押贷款支持证券2009年 的采购额最高增至1.25万亿美元,机构债的采购额最高增至2000亿美元。此外,为促进私有信贷市场状况的改善,联储还决定在未来六个月中最高再购买3000亿美元的较长期国债证券。美联 储在首轮量化宽松政策的执行期间共购买了1.725万亿美元资产。

QE1的主体上是用于购买国家担保的问题金融资产,重建金融机构信用,向信贷市场注入流动性,用意在于稳定信贷市场。值得关注的是,美联储的目的仅仅在于“稳定”市场,而不是“刺激 ”经济,这与中国央行的量化宽松大相径庭。显然,美联储无异于越俎代庖,行使行政职能。美联储的数量控制和成本控制精确到位。尤为令人称奇的是,美联储竟然在全球范围保持了美元 货币总量与对应商品总量的动态平衡。

QE2的内容

美联储2010年11月4日宣布,启动第二轮量化宽松计划,计划在2011年第二季度以前进一步收购6000亿美元的较长期美国国债。QE2宽松计划于2011年6月结束,购买的仅仅是美国国债。QE2的 内涵是美国国债,实际上是通过增加基础货币投放,解决美国政府的财政危机。同时,美联储再通过向其它国家“出售”国债,还原成美元现金,增加了储备的规模(准备金大幅度增加 ),为解决未来的财政危机准备了。

就本质而言,QE2迥异于QE1。其主要目的不在于提供流动性,而在于为政府分忧解难。美联储不容易啊!一手拉扯金融机构;一手拉扯美国政府。巧妙的是,在为政府分忧解难的同时,美联 储间接扩充了准备金规模。需要警觉的是,美联储购买的美国国债大部分被中国政府吸纳,美联储反而在扩张准备金规模。

QE3的内容

北京时间2012年9月14日凌晨消息,美联储麾下联邦公开市场委员会(FOMC)在结束为期两天的会议后宣布,0-0.25%超低利率的维持期限将延长到2015年中,将从15日开始推出进一步量化宽松政策 (QE3),每月采购400亿美元的抵押贷款支持证券(MBS),现有扭曲操作(OT)等维持不变。内容是在2012年6月底以前买入4000亿美元的美国国债,其剩余到期时间在6年到30年之间;同时出售等 量的美国国债,其剩余到期时间为3年或以下,随后这项计划在今年6月份被延长到年底。美联储公开市场委员会(FOMC)于2012年9月13日指令纽约联储银行公开市场操作台以每月400亿美元的 额度购买更多机构抵押支持证券(MBS)。FOMC还指令公开市场操作台在年底前继续实施6月份宣布的计划,即延长所持有证券的到期期限,并把到期证券回笼资金继续用于购买机构MBS。FOMC强 调,这些操作将在年底前使委员会所持有长期证券持仓量每月增加850亿美元,将给长期利率带来向下压力,对抵押贷款市场构成支撑,并有助于总体金融市场环境更加宽松。

QE4的内容

2012年12月13日凌晨,美联储宣布推出第四轮量化宽松QE4,每月采购450亿美元国债,替代扭曲操作,加上QE3每月400亿美元的的宽松额度,联储每月资产采购额达到850亿美元。除了量化宽松的猛药之外,美联储保持了零利率的政策,把利率保持在0到0.25%的极低水平。

美联储的一举一动,时刻牵动着金价波动。2013年9月,美国联邦储备委员会宣布,将维持现行的宽松货币政策不变,暂时不削减第三轮量化宽松货币政策(QE3)规模,这一出乎意料的决议使得金价大幅上扬。但美联储官员布拉德随后称,10月可能缩减QE,这一表态又使得黄金和白银价格同时重挫。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。