美国1920年金价-1920年美金价值

1.美国债务违约对黄金有什么影响?

2.黄金牛市结束了吗?

3.国际金价若崩盘会带来什么样的后果呢?

4.《辛丑条约》后实际赔了多少钱?

美国债务违约对黄金有什么影响?

美国一旦债务违约,黄金将飙升。股市和美元将暴跌,黄金、石油和以美元计价的大宗商品将飙升!灾难将发生,并波及全球。美债违约造成巨大的灾难后果,美国的政客、经济学家和各评级机构是心中了然的。

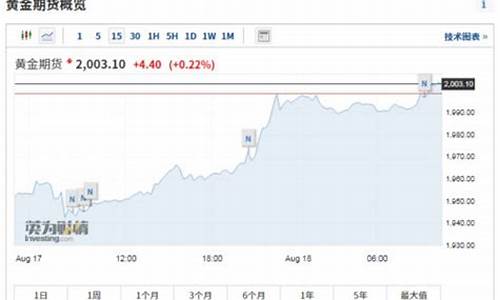

事实上,美国债务达到上限并非首次,例如债务上限的问题曾在2011年8月~9月推升黄金价格首次触及1920美元/盎司的历史新高,彼时正是因为美国面临主权债务技术性违约的风险、标普下调美国主权评级(从AAA下调至AA+),导致市场避险情绪急剧升温。所以,美国债务上限是黄金投资者不得不关注的一个阶段性因素。

在分析美国债务上限问题对金市可能产生的影响之前,我们先对何谓债务上限做一个简单的背景介绍。债务限额(Debt Limit),也称债务上限(Debt Ceiling),是法律允许的美国财政部可以发行的最大债务额度。这一上限额度包括公共债务和政府间债务两个部分:公共债务是联邦政府向包括个人、公司、州或地方政府、联邦储备银行,以及美国政府以外的所有实体等公众发行的有价证券;政府间债务是指政府信托基金、循环基金和专项基金等政府账户持有的债券,此类债券不在市场中进行交易,但能够在联邦政府面临债务上限风险时通过所谓的“非常规措施”为政府正常运转所需的日常开支提供一定的缓冲空间。

今年8月1日,美国财政部的债务余额限制恢复,在该债务限制再次被暂停或提升前,美国财政部已经无法发行新债,只能依靠财政部一般账户(TGA)存款和前述的“非常规举措”来偿还到期的旧债并维持联邦政府的日常开销。截至9月中旬,TGA存款余额已经降至2500亿美元,回到疫情前的平均水平。

根据美国国会预算办公室的估计,正常情况下,联邦政府可利用的全部资金可能在10月或11月完全耗尽,届时如果债务上限不能通过常规立法程序或预算和解程序得到提高,美国主权债将面临技术违约。如果我们考虑到疫情期间财政开支比正常时期更多,以及民主共和两党的拉锯可能导致债务上限问题的重新立法悬而不决(共和党曾明确表示今年不会支持提高债务上限)等因素,美国财政部资金耗尽的时间有可能比基准情况下更早。

对于黄金市场来说,如果美国主权债务技术性违约的风险上升,将会给价格带来短期的扰动,但是背后因素的传导可能较为复杂。一方面,美债问题对经济复苏和金融稳定有较大的负面影响,全球避险情绪的升温会令利率有下行压力,利好黄金;但另一方面,美债是常规安全资产之一,避险资金对美债这个有“降级”风险的资产需求反而会增多(2011年就出现了这种情况),这对黄金市场的资金会起到分流的效应,反过来又会部分削弱债务上限问题对金价的利好。

黄金牛市结束了吗?

没有结束。黄金牛市并没有因为这次大跌而结束,从技术水平来看,道氏技术走势的分析趋势理论提到,价格自最近高点暴跌20%才是牛市终结的标志,因此,这次顶多算是一次牛市回调。根据Investopia,技术分析定义的牛市回调,一般是指价格下跌10%或以上——这暗示牛市中价格回调10%是正常的。

周二,现货黄金和白银在一路狂飙之后,终于从高位坠落,而且跌幅还非常惊人。周三早盘短暂回升后,现货金银又继续下挫,连续下破4道关口,一度跌至1870美元下方,白银也一度下破24关口。根据金十的统计,光是昨天黄金和白银的大跌就足以“载入史册”。

扩展资料

前两次黄金牛市

据报道,自第二次世界大战后,黄金价格从1968年的每盎司35美元涨到现在的2030美元左右。中间有过两次可以跟目前行情相提并论的“大牛市”,分别在1980年1月和2011年9月触顶。

第一轮牛市是从1968年3月到1980年1月,黄金价格12年涨了23倍。这一轮大牛市的形成,始于美元与黄金脱钩。

1971年8月,美国前总统尼克松发表电视讲话,宣布美元和黄金脱钩,布雷顿森林体系终结。1972年,伦敦金从每盎司46美元涨到64美元,1973年冲破100美元,1979年涨到500美元。1979年下半年的6个月,伦敦金暴涨180%,于1980年1月20日创历史新高,达每盎司850美元。

报道称,这轮牛市背后有两大驱动因素:地缘政治和通货膨胀。1979年,伊朗伊斯兰革命成功,阿富汗战争,国际局势紧张。美国国内则多年通胀居高不下,1979年底更是因为油价飙升导致年通胀率达到13%。

1981年初,里根政府在内忧外患中上台。为了扭转经济颓势,里根政府采取减税砍福利、削财政开支、控制货币供应量和减少政府干预等政策,后来被称为“里根经济学”。这些措施在很大程度上达到了目的,同时意味着黄金市场狂欢的结束。

第一轮大牛市过后,黄金市场进入相对低迷、平静的时期,直到2008年。

从2005年开始,金价开始强劲攀升。当时美国次贷危机还在酝酿中,但经济危机的信号比比皆是。2008年,美国次贷危机爆发,触发全球金融危机,然后升级为世界经济危机。金融危机直接把大批投资资金驱赶到黄金这个避风港。2011年9月6日,黄金现货交易价突破1920美元,创历史新高。

凤凰网—黄金牛市被截杀?

国际金价若崩盘会带来什么样的后果呢?

发生的结果就是现货黄金开多的全部被罩,高额亏本,尤其是杠杆炒股开多黄金的,会亏得很惨。当初黄金牛市中,我们中国大妈组队杀进金子开多,听说连华尔街精英们感慨中国大妈的威力巨大,但最后金子从高些1920美金一路下挫,最少跌到1000美金周边,一晃那么多年过去,大妈们只有广场舞消磨时光,等着股票解套。

换句话说,金子垮台,我觉得并不能对世界经济产生什么很明显的危害,只能对投资者造成影响,但总的来说,开多黄金的亏掉,看空黄金的同样可以大赚。辩证的看来,即使是金子出现垮台,也仅仅是垮台罢了。现在黄金垮台的几率很小。自打2008年国外暴发金融危机后,国外大量印钞票,美国的货币在十年的时间就增强了三倍之上,2020年全球爆发的新冠肺炎疫情对经济冲击性特别大。

因此,国外又再次根据很多印钞票来维持美国的经济。由于美国很多印钞票提升货币供给量,世界各地也只能跟随国外一起印钞票,随着国外一起提升货币供给量。其实如今全球各国的货币每一年掉价都超过5%,世界各国的通胀率超出5%,而美国向全世界借的钱,便是国外发行债券二十多万亿,给的利率仅有2%上下,国外这二十多万亿的美国国债和美金在世界上抢掠资本。

在这样一个全世界比较宽松新趋势的时代背景下,金子根本就不很有可能垮台。金子能抵抗通货膨胀率,货币价值掉价,钱就不值得了,当世界民政局不稳定时,金子就是很好的紧急避险商品,若黄金价格垮台,贷币没了金子牵制,我们都知道,钱就一张纸,随意印,全球民政局略微不稳定,所导致的后果就是全球。

《辛丑条约》后实际赔了多少钱?

1900年6月,八国联军发动了侵略中国的战争,清政府屈膝投降。1901年,清政府被迫同英、法、美、俄、德、日、意、奥等国,签订了丧权辱国的《辛丑条约》,1901年是旧历辛丑年,因此近代史上把这个条约叫做《辛丑条约》。条约中的赔款是赔给1900年侵华的帝国主义国家的。1900年是旧历庚子年,因此近代史上把这次赔款叫作“庚子赔款”,得到庚子赔款的共有14个帝国主义国家。

《辛丑条约》共12款,其中第6款规定中国向列国赔款白银450000000两(指海关两,下同)。各国要求赔款的数目如下:俄国130371120两、德国90070515两、法国70878240、英国50620545两、日本34793100两、美国32939055两、意大利32939055两、比利时8484345两、奥地利4003920两、荷兰782100两,其余的43万余两由西班牙、葡萄牙、瑞典、挪威等国分享。年息4厘,分39年还清,利息共500003000两。本息合计900008000两,以海关税、盐税担保。列强通过庚子赔款,控制了中国的经济和财政命脉,攫取了中国的主权。

条约签字以后,清政府按期给列强赔款。但到1904年以后,银价下跌,而庚子赔款是按银价算的,于是,列国在1905年7月2日,强迫清政府将庚子赔款改为金货债务,并将已经用银偿付的赔款按金价折算,补偿了约8000000两。

1909年,美帝国主义为欺骗中国人民,缓和人民群众的反美情绪,维持对中国的半殖民地统治,宣布“减免”庚子赔款的大部分款项。其中一部分作为中国留美学生的费用,用此吸引中国学生留美;一部分用来在中国办学校、医院及其他所谓慈善事业,比如清华大学就是用庚子赔款创办的。后来,日本、英国、法国也纷纷效法美国,利用从中国人民身上榨取的血汗钱,在中国开办一些学校,用殖民地奴化思想来麻醉中国人民的意志,培养驯服他们的奴才,对中国进行文化侵略。

1917年俄国十月革命后,苏俄便主动停止接受庚子赔款。1920年,苏俄正式发表声明:放弃沙俄时代在中国取得的一切特权,其中包括庚子赔款。其他得到庚子赔款的国家,如意大利、比利时、荷兰等国,为了进一步扩大对中国的经济侵略,便以“退还庚子赔款”的名义在中国攫取更大的经济特权。

辛亥革命以后,腐败的清王朝被推翻。资产阶级革命党人在军政府宣言和南京临时政府颁布的法令中都声明:承认清政府与列强签订的一切不平等条约,列强在华的特权及赔款和债务,其中包括承认庚子赔款的合法性。企图以此来换取列强对新生政权的支持,暴露出中国资产阶级软弱性和妥协性的特点。中华人民共和国成立以后,废除了所有强加给中国的不平等条约,其中也包括《辛丑条约》,彻底否定了庚子赔款的合法性。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。