油价远期曲线的演示_原油价格周期

1.ISLM曲线的经济含义

2.200分求 一篇简单英文文章的翻译

3.全球原油定价体系由哪三个核心环节构成?

4.英为财情市场速递:美国零售大爆冷,美联储进入静默期

5.气候如何影响石油价格

ISLM曲线的经济含义

### ISLM 模型

#### 引言

**I**nvestment—**S**ing / **L**iquidity preference—**M**oney supply model

短期性质:短期之内物价不变

1936年古典货币市场开始崩溃:现代货币市场没有成型-凯恩斯模型没有考虑产品市场和货币市场

该模型由John Hicks于1937 年开发,后来由Alvin Hansen [5]扩展,作为凯恩斯主义宏观经济理论的数学表示。

#### 产品市场的均衡 IS曲线

##### IS市场的前提条件

##### IS曲线的含义和推导

###### IS曲线的推导:两种推导的方式

```

IS曲线的数理推导:

```

[^1]: e是自发性投资;Y是总产出水平;d是投资对于利率的敏感程度

$$

I = S? \ \\

I = e -dr\\

S = -\alpha +(1-\beta (1-t))Y\\

\Rightarrow\\

r = A - BY \ \ (A=\frac{\alpha + e }{d} ; \ B = \frac{1-\beta (1-t) }{d} )

$$

###### Is曲线的几何推导

###### IS曲线的经济学含义

1. IS曲线是一条描述产品市场达到宏观均衡即I = S时,总产出与利率之间关系的曲线。

2. 在产品市场上,总产出与利率之间存在着反向变化的关系,即利率提高时总产出水平趋于减少,利率降低时总产出水平趋于增加。

3. 处于IS曲线上的任何点位都表示I = S,即产品市场实现了宏观均衡。反之,偏离IS曲线的任何点位都表示I ≠ S,即产品市场没有实现宏观均衡。**如果某一点位处于IS曲线的右边,表示I < S,即现行的利率水平过高,从而导致投资规模小于储蓄规模。如果某一点位处于IS曲线的左边,表示I > S,即现行的利率水平过低,从而导致投资规模大于储蓄规模。**

##### IS曲线的旋转和平移

- d越大,斜率越小:

d是投资对于利率的敏感程度——有利于经济的发展(可以使利率调整幅度变小,防止过激的经济政策)

[^2]: 改革开放初期的时候曲线斜率极大(经济的结果)

[^3]: 美国加息:0.25%;(防止调整幅度过大)而我国在初期的时候调整为1%

- $\beta$ 越大,斜率越小***

- 自发性投资的变化:整条曲线发生平移

? [^4]: 相对对于利率变化并不敏感

- 扩张的财政政策和紧缩的财政政策的影响

? - 扩张向外,紧缩向内(什么是扩张什么是紧缩)

? ***流动性陷阱

#### 货币市场的均衡 LM曲线

##### 曲线的含义和推导

###### LM曲线的推导:两种推导的方式

```

LM曲线的数理推导:

```

[^1]: 名义货币供应量和实际货币供应量:用P代表价格总水平,则实际货币供应量m与名义货币供应量M为m = M/P或M = Pm ;凯恩斯——让P = 1 :不考虑物价因素(在二战之后由于布雷省森林体系,物价较为稳定)+(西方国家出现严重的通货膨胀的时间是70-90年代)-滞涨

[^2]: 由于 P = 1,LM模型无法解释通货膨胀

[^3]: kY 交易使用的货币量,-hrL投机货币量

$$

L = M ? \\ ?

L = kY – hr ? \\

\Rightarrow \\

r = \frac{-m}{h} +\frac{k}{h} Y

$$

###### Is曲线的几何推导:

###### IM曲线的经济学含义

1. LM曲线是一条描述货币市场达到宏观均衡即L = M时,总产出与利率之间关系的曲线。

2. 在货币市场上,总产出与利率之间存在着正向变化的关系,即利率提高时总产出水平趋于增加,利率降低时总产出水平趋于减少。

? [^4]: -hr变大,货币量不变——挤占实体经济:企业投入资金量买股票,之后售出,(大量资金在-hr中)

3. 处于LM曲线上的任何点位都表示L = M,即货币市场实现了宏观均衡。反之,偏离LM曲线的任何点位都表示L ≠ M,即货币市场没有实现宏观均衡。如果某一点位处于LM 曲线的右边,表示L > M,即现行的利率水平过低,从而导致货币需求大于货币供应。如果某一点位处于LM曲线的左边,表示 L < M,即现行的利率水平过高,从而导致货币需求小于货币供应。

##### LM曲线的旋转和平移

- h的变化;

? [^5]: 改革开放初期:投机性货币需求 L2? = -hr;h极小,故LM倾向于垂直:之后1. 上海和深圳证券开放;2. 发行国债;举措都提高了h;

? [^6]: 当今中国利率调整主要为0.25%

- 分区:

? 水平的“凯恩斯区域”代表“流动性陷阱”;(衰退)

? 垂直的“古典区域”代表完全没有货币投机需求的状况;(过热)

? 正斜率的“中间区域”代表经济的正常情况

- m发生变化的时候发生平移(货币供应量的变化)

? - **降低准备金率**

? - **r减少货币增加**

? - **H基础货币供应量增加**

- 扩张向外,紧缩向内

[^7]: 货币政策的三大武器

非平衡的自我调节:

- 均衡点的自我调整——对于凯恩斯主义的批判

非平衡的状态的调控

我们国家对于当前中国的判断:扩张财政政策(力度更大),扩张的货币政策

开放经济:国际环境中的经济政策

- 货币政策被无风险套利:欧元区紧缩,货币政策利率下降——欧元和美元存在利差——被国际无风险套利机构利用——操作方式:和欧洲银行谈判-借钱买美元-存款到美国银行-存在利差(规避风险:汇率提前确定:远期交易)

- —大量买进美元:美元坚挺,欧元疲软—大宗商品价格暴跌—价格变化传导到国内—在经济衰退的时候油价下跌:工业原材料下降:商品价格下跌:消费预期降低:购买倾向下降—消费下降—投资下降—经济通缩

- 政策复杂程度极高

当下的中国的准备金率和利率的调整:1. 美国在加息 2. 人民币国际化程度不如欧元和日元

200分求 一篇简单英文文章的翻译

The wunderkind gas trader

John Arnold has made billions as an energy-trading phenom. But the rules of his game are about to change.

翻译:年轻有为的天然气商人

约翰-阿落德已经在天然气交易中赚到将近10亿. 但是他们的游戏规则正在发生改变.

(Fortune Magazine) -- You could hear John Arnold trying to choose his words carefully. Seated at a conference table inside a drab building in Washington, D.C., in August, Arnold hardly fit the stereotype of a swaggering, 35-year-old billionaire natural-gas trader.

翻译: (财富杂志)--- 你可以听到约翰-阿罗德小心翼翼的选择自己的用词. 他正在参加一个会议,这个会议在位于美国华盛顿的一个土褐色的大楼里召开. 在8月, 约翰-阿罗德几乎成为一个35岁进行天然气贸易的亿万富翁.

He wrung his hands as he waited to speak and twisted his wedding band. He filled, and refilled, and re-refilled his water glass. Then he stuttered a bit before he gained momentum and politely advocated rules that would restrict others while allowing him to keep doing what he does.

翻译:他扭动着他的手和他的领结,正在等待着发言. 他几次用水加满了他的杯子,接着,他结结巴巴的说了一些话,客气的提倡着一些规则,这些规则是限制其他人,从而允许他继续他的工作.

It was a rare public earance for one of the least-known billionaires in the U.S. But the stakes were high. Arnold was testifying at a hearing of the Commodity Futures Trading Commission (CFTC).

翻译:在美国对于一个亿万富翁来说,在街头路面是十分罕见的.但是,树庄太高,阿罗德试图证明一种美国商品期货交易委员会的说法.

Commodity prices he been especially volatile in recent years -- skyrocketing and then crashing to earth -- and the federal regulator is considering dramatic rule changes to rein in speculators, whom many blame for the gyrating prices.

翻译:日用品价格变得十分不稳定,特别是最近几年---开始是天价,接着有暴跌回原来的价格---联邦官员正在考虑改变一些的规则去控制这些让价格异常波动的投机者.

Arnold would tell you -- if he were inclined to tell you anything (and he rarely is) -- that he's a speculator. He might say, though, that that's not a bad thing to be. But call him what you want -- nobody has profited more when it comes to natural-gas trading in recent years.

翻译:阿罗德会告诉你---他会倾向于告诉你一些事情---他是一个投机者. 他可能会说,会想做一个投机者不是一件坏的事情. 但是在最近几年没有人再能获得更多的利益当天然气贸易变成了国家天然气贸易.

His Houston-based hedge fund, Centaurus Energy, which manages more than $5 billion in assets, has never returned less than 50% in seven years of business.

翻译:他拥有休撕顿的人马座能源基金,这个基金掌握着超过50亿的资产,并且在7年的生意中没有低于其50%的价值.

Arnold's wealth reportedly constitutes a large chunk of the fund, which would make him the second-youngest self-made multibillionaire in the U.S. -- behind Facebook's Mark Zuckerberg (assuming you believe the social-networking company's theoretical valuation).

翻译:剧报道阿罗德的财富可以建立一个十分巨大的基金,这使他成为在美国第2年轻的白手起家的亿万富翁---在他前面的是FACKBOOK的创始人马克(你可以相信社会人际网络公司的理论财富)

Arnold has the brain of an economist, the experience of a veteran gas man, and the iron stomach of a riverboat gambler. Perhaps most notable, though, is his uncanny ability to extract colossal profits from catastrophic circumstances.

翻译:阿罗德拥有经济学家的大脑,老道的天然气贸易商的经验,以及赌徒般巨大的胃口. 也许最值得关注的是,他让人吃惊的能力,这个能力能在灾难的环境中吸收财富.

He began his career as a wunderkind twentysomething trader at Enron -- and escaped that disaster not only with his reputation intact but also with the biggest given to any employee, which he used to seed a new fund.

翻译:他开始他的职业是作为一个20几岁的贸易商在ENRON---当时他不但能从灾难中完好无损的逃离出来,并且提供了一大笔奖金给他的员工,这样使他种下了新的基金.

A few years later he earned $1 billion betting that natural-gas prices would go down just as a reputedly brilliant gas trader at Amaranth made a spectacularly disastrous bet in the opposite direction. More recently, as the commodities bubble burst in 2008, taking even more fund managers with it, Arnold foresaw the looming collapse and once again nearly doubled his money.

翻译:在几年以后,他打赌天然气的价格会下降,是因为听说一些天然气投资者做了一个相反的决定,使这些人损失惨重;因此,阿罗德赚到了10亿.最近几年,由于2008年的日用品刨沫的突然出现,一些基金投资商破产了.然而,阿罗德再次预测到这个海市蜃楼般的崩溃,并使他的资产翻了两翻.

But now he faces the biggest test of his career. His mojo relies on his ability to make enormous bets. The CFTC, however, has vowed to impose trading limits that would target the industry's largest players. That, say observers, could be a dose of kryptonite for the supertrader.

翻译中...

全球原油定价体系由哪三个核心环节构成?

第二阶段:“七姐妹”时期。

第二阶段是1928年到13年,这一阶段由国际性的卡特尔“七姐妹”控制着石油市场的价格。开始的标志是1928年埃克森、英国石油公司和壳牌公司在苏格兰签订的《阿奇纳卡里协定》,后来美孚等另外四家石油公司也加入了这个协定。协定为了防止寡头之间的恶性价格竞争,划分了各协议签订方的市场份额,并规定了石油的定价方式。即,无论原油的原产地,其价格均为墨西哥湾的离岸价格加上从墨西哥湾到目的地的运费。后来由于中东地区原油产量的增加,以及欧洲市场对原油定价标准的不满,增加了波斯湾离岸价与目的地运费之和的标准。

“七姐妹”通过该协定将油价长期压制在一个极低的标准,极大地侵害了石油国的利益。石油国的为了维护自身的利益,对石油卡特尔组织进行了公开谴责,并开展了广泛了石油国有化运动。在双方力量的抗争下,石油输出国组织(OPEC,欧佩克)应运而生。1960年,沙特阿拉伯、委内瑞拉等五个国家表决成立了OPEC,并于13年单方面宣布收回对石油的定价权。

第三阶段:欧佩克时期。

第三阶段是13年到20世纪80年代中期,这一时期的原油价格由欧佩克控制。欧佩克的根本目标是通过控制油价,消除不必要的价格波动,保障产油国获得稳定的石油收入,维护产油国的利益。在13年之后的10年中,欧佩克成员国逐步实现了对石油公司的国有化,并用了直接固定石油价格的策略。欧佩克以沙特阿拉伯34°轻质油油价作为基准油价,不同的石油之间有一定的差价,而欧佩克所有成员国需要放弃石油产量的自主决定权来维持这种价差体系的稳定。在此阶段,石油价格从最初的每桶3美元逐渐提升至30美元以上。石油价格的不断攀升将石油利益从西方发达国家转移至石油国。这一时期,欧佩克的成员国也由最初的5个扩展至13个,与今日的规模已无太大差别。

然而到了20世纪80年代中期,持续的高油价导致了石油需求量的降低和相对过剩的生产能力,加之欧佩克之外的产油国石油产量的提升,欧佩克为了保持自己在国际原油市场的份额,取了降低价格、保护份额的策略。这一时期,欧佩克首先通过与非欧佩克产油国的“价格战”维护了自身的市场份额,并迫使非欧佩克成员国妥协同意削减石油产量,欧佩克成员国内部也重新确立了配额制度。然而原油的减产导致油价再度上升,这引起了消费者的恐慌,石油贸易大量从长期合约转向现货市场。而现货市场的不断壮大,渐渐削弱了欧佩克对原油价格的影响力。

此后直至2004年,欧佩克虽然在名义上仍然取直接设定目标油价的策略,期间也对目标油价两次进行向上调整,但除去通货膨胀,目标油价并没有显著上涨。由此可见欧佩克对油价影响力的降低。

21世纪初,由于中国、印度等新兴经济体的发展,欧佩克实际油价已远高于目标油价,其定价策略不再适应市场需求。2005年1月,欧佩克正式放弃了对石油价格的直接干预,并在其后逐渐放松了成员国之间的配额制度。这一阶段,欧佩克主动取维持石油供给市场适度紧张的战略,加之中东地区政治局势的不稳定,国际石油市场的供给一直偏紧。

虽然欧佩克提出,他们仅在确定石油价格上涨是出于供需不均衡而非投机因素时,才通过增产抑制油价上涨,但其产出的增加并不足以应对不断上升的需求,其实质已失去抑制油价上升的能力。由于欧佩克成员国的经济状况仍严重依赖于石油出口收入,在油价下跌时,成员国并不会通过减产维持油价,而是取增产这种竞争性的策略。20世纪80年代后,欧佩克对原油价格的影响力不断下滑,至今已无直接的控制能力。

第四阶段:“”时期。

第四阶段是20世纪80年代中期至今。这一时期现货市场的交易为国际原油的主要交易形式。现货市场形成之初只作为各大石油公司相互调剂余缺和交换油品的场所,故也称为剩余市场。但在13年石油危机之后,石油交易量从长期合约市场大量转移到现货市场,现货市场的价格开始反映石油生产的成本及边际利润,具有了价格发现功能。目前,国际上有美国纽约、英国伦敦、荷兰鹿特丹和新加坡四大现货交易市场。

在现货和期货市场主导的定价体系之下,国际原油市场用的是公式定价法,即以基准的期货价格为定价中心,不同地区、不同品级的原油价格为基准价格加上一定的升贴水。

公式表达为:P=A+D,其中,P为原油交易现货市场的结算价格,A为基准价格,D为升贴水。目前有两大国际基准原油,即西德克萨斯轻质原油价格(WTI)和北海布伦特原油价格(Brent)。公式定价法是将基准价格和具体交割的原油价格连接起来的机制,其中的升贴水是在合约签订时就订立的并且通常由出口国或资讯公司设定。需要注意的是,公式定价法可以用于任意合约,无论是现货、远期,还是长期合约。

历史上,WTI原油在国际原油市场上一直占据着更加核心的地位。这是由于WTI主要反映美国市场的原油供销以及库存状况。二战之后,美国在世界经济上取得了巨大的话语权,并且北美地区一直是最大的原油消费区,也是重要的原油生产区,加之WTI原油的质量好于布伦特,更适于石油生产,因此WTI价格的变化能对世界经济产生更大的影响,WTI也更适合作基准原油。

不过,近年来随着新兴经济体的发展,欧亚和中东地区对国际原油价格的影响力逐渐增强。基于布伦特的定价体系日趋完善,其影响力不断上升,目前已成为最有影响力的基准原油。国际上近70%的原油交易均以布伦特为基准原油。美国能源信息署(EIA)在发布的2013年度能源展望中也首次用布伦特代替WTI作为基准原油。

虽然在2013年5月,基于布伦特的普氏定价体系受到了来自欧盟委员会的调查,因为其类似于Libor的报价系统使普氏价格有被操纵的可能,即普氏价格不能公允地反映国际原油供需的基本面,市场也有猜测WTI可能借此重新树立自己的风向标地位。但考虑到普氏定价体系有现货市场庞大的交易量作为支撑,我们仍需要深入了解普氏价格体系。

普氏价格体系简介

普氏价格体系是以布伦特为基准原油的价格体系,其提供的价格包括即期布伦特(Dated Brent)、远期布伦特、布伦特差价(CFD),以及其他重要的场外交易市场的报价参考。其报价体系类似于Libor,依据主要石油公司当日提供的收市价并进行综合评估得到。

下面介绍与原油现货定价紧密相关的几种价格。

1.北海原油。

普氏价格体系所使用的布伦特原油指的是北海地区出产的原油,是布伦特、福地斯、奥斯博格、埃科菲斯克(取四种原油首字母为BFOE)的一篮子原油。在普世定价体系形成之初,布伦特原油被认为是北海原油的代表,只将其价格作为基准油价。然而,在20世纪80年代,布伦特原油产量急剧下降,到了21世纪初,布伦特油田产量已经衰减到相对较低的水平。因此,在2002年,普氏价格体系用了布伦特、福地斯、奥斯博格(简称BFO)的一篮子油价;在2007年,又加入了埃科菲斯克,形成了BFOE。但出于习惯,我们今天仍用布伦特原油指代BFOE。

用一篮子原油作为基准原油有利于扩大基准价格的市场基础,但由于这些原油的质量不一,其中福地斯、奥斯博格的密度较小,含硫量较低,质量高,埃科菲斯克质量较低,而这些原油都可以用于远期和期货交割,这就导致BFOE的卖方更倾向于交割低品质原油,如埃科菲斯克,而非高品质原油。

为了激励卖方更多地交割高品质原油,普氏价格体系分别于2007年和2013年引入了品质折扣系数(de-escalator)和品质溢价因子(quality premiums)。品质折扣系数是指,当卖方交割的原油含硫量超过0.6%时,每超0.1%的硫分,卖方需要向买方支付60美分/桶。

与品质折价相反,品质溢价是指,在接收到较交易时所保证的品质更高的原油时,原油买方须向卖方支付作为回报的费用。对于奥斯博格、埃科菲斯克两种高品质原油,品质溢价因子是估价公布日前两个整月内,该两种等级原油与BFOE中最具竞争力的一种原油之间的净差价的50%。

2.即期布伦特。

即期布伦特是一个滚动估价,它反映估价当日起10—25天的BFOE现货价格(周一至周四的估价是估价发布当日起10—25天装运的即期布伦特现货,周五的估价是估价发布当日起10—27天装运的即期布伦特现货),此处的10—25天被称作估价窗口。由于原油的运输和储存的特性,原油的立即交割并不经常发生,这就使得原油现货市场具有一定的远期性质,估价窗口期由此产生。25天的惯例源于在实际操作中,卖方须在交割前提前25天通知买方船货的装运期。所以,虽然即期布伦特通常被认为是现货市场的价格,但它实际反映10—25天的远期价格。

最初,普氏用的估价窗口是7—15日,与布伦特原油的估价窗口一致,但其他的北海原油品种的估价窗口均长于布伦特原油。随着布伦特原油产量的下降,为了使普氏价格更贴近北海市场的惯例,普氏将估价窗口增加至10—21天。随着布伦特产量的进一步下降,于2012年6月,普氏价格体系将窗口期进一步扩展至10—25天。

另外,即期布伦特反映的是BFOE的一篮子油价,这并不是四种原油价格的代数平均数,而是通过对最具竞争力的品种赋予最大的权重而更好地反映最具竞争力品种的价格,以确保估价反映供需基本面。

3.远期布伦特。

远期布伦特是最早出现的布伦特金融工具。布伦特远期是一种远期合约,在这个合约中会确定未来具体的交割月份,但不会确定具体的交割日期。布伦特远期的报价一般是未来1—3个月,如5月会有6—8月的布伦特远期的报价,这些报价是合约确定的、针对具体交割油种的报价。

4.布伦特价差合约。

布伦特价差合约(Contract for Differential,简称CFD)是一种相对短期的互换,其价格代表了在互换期间内,即期布伦特估价与远期布伦特价格之间的市价差。普氏能源资讯提供未来8周的CFD估值,并在每周定期评估。市场上也有公开交易的一月期和两月期的CFD。

CFD通过将互换期间内即期布伦特与远期布伦特之间随机的市价差转换为固定的价差,可以为BFOE现货头寸的持有者对冲即期布伦特市场的风险,也可以用于投机。

以布伦特为基准价格的原油现货定价

依据公式定价法,原油现货的价格为基准价格加上一定的差价。在普氏价格体系中,基准原油为布伦特,基准价格为即期布伦特,现货价格在基准价格的基础上,除了要加一个合约规定的差价外,还要加上现货升水或减去期货升水。其中,期货升水或现货升水的数据由CFD市场提供。

例如,一宗交易确定的升水为1.00美元/桶,交易确定在一个月之后完成,则在今天这个时点,这宗交易的现货价格(在今天这个时点,该价格为远期价格)为当前的即期布伦特价格加上对应期限的CFD差价,再加上1美元升水。

实际上,现货布伦特的远期价格,即远期布伦特,就是由即期布伦特加上对应期限的CFD差价得到的。因此,上述定价方法也可以理解成现货布伦特的远期价格加上不同品种的差价。利用即期布伦特和CFD的报价信息,就可以得到现货布伦特的远期价格曲线。

需要注意的是,不同品种的原油有不同的估价窗口和平均计价期(习惯上,原油现货在装船后的一定期限内定价,这段期限的平均值称为平均计价期),故普氏价格体系针对不同的原油品种,提供了相应期限的即期布伦特价格。不同品种的对应期限如表1所示。以地中海品种为例,普氏价格体系会为每笔交易提供即期布伦特13—28日的价格,加上这笔交易对应的CFD价格,再加上一定的差价,就得到了这笔交易的现货价格。

另外,伦敦国际石油(IPE)的布伦特期货合约交易量大,也常被用作基准价格。布伦特期货合约到期交割时,是根据布伦特指数进行现金交割的,而布伦特指数是根据远期价格得到的指数。也就是说,布伦特期货的价格会收敛于布伦特远期的价格,而非布伦特现货的价格。

虽然布伦特期货合约并不进行实物交割,但持仓者可以通过期货转现货(EFP)将该头寸转化为现货头寸,即远期头寸或25日现货头寸。EFP的价格是由互换双方决定的。EFP将布伦特的期货市场和现货市场联系了起来。

普氏价格体系提供了EFP的远期价格估值,反映了对应交割月份期货和远期之间的差价,联系了期货和远期市场。因此,以布伦特期货价格作为基准价格的现货价格等于期货价格加上EFP差价,加上对应期限的CFD差价,最后再加上合约规定的差价。

英为财情市场速递:美国零售大爆冷,美联储进入静默期

上周五美国零售销售再度疲软,但并未影响美国加息前景,美元反弹,金价下滑。美国上周公布的财报令投资者失望,美股涨跌互现。

温故—隔夜市场回顾

全球债市:美国公债收益率在震荡交投中走高,投资者认为一系列疲软的消费者和制造业活动经济数据不足以影响美联储收紧政策的路径。美国二年期国债收益率上涨7.39个基点,报0.9668%;美国十年期国债收益率上涨8.0个基点,报1.7841%;中国十年期国债收益率上涨1.3个基点,报2.808%。

全球汇市:美元结束三日连跌走势,近期引发抛售的美联储收紧政策预期已基本被消化的观点减弱,且金融市场风险偏好减弱,导致投资者回避风险较高的货币。美元指数期货上涨0.39%,至95.148但周线收低约0.6%,为9月初以来最糟单周表现;美元兑日圆跌0.02%,至逾三周低点114.15日圆;欧元/美元下跌0.38%,报1.1411美元。

全球金市:金价下滑,受累于美国升息前景和美元走强推动美国公债收益率上扬。黄金期货下跌0.3%,报1816.5美元/盎司。

国际油市:原油期货收高,受助于供应限制和担忧俄罗斯对邻国乌克兰发起攻击,油价连续第四周上涨,尽管有消息称,中国将在春节前后释放原油储备。伦敦布伦特原油期货上涨1.9%,报86.06美元/桶;WTI原油期货上涨2.1%,报83.82美元/桶。

A股:上周五上证综合指数下跌0.96%,报3521.26点;深证成份指数上涨0.09%,报14150.57点;创业板指数上涨1.18%,报3119.41点;科创50上涨1.36%,报1312.29点;富时中国A50指数下跌1.23%,报15064.2点。

港股:上周五香港恒生指数下跌0.19%,报24383.32点;恒生中国企业指数下跌0.55%,报8554.79点;恒生 科技 指数下跌0.48%,报5769.05点。

欧股:上周五泛欧斯托克600指数下跌1%,报481.16点;英国富时100指数下跌0.3%,报7542.95点;法国CAC40指数下跌0.8%,报7143点;德国DAX30指数下跌0.9%,报15883.24点。

美股:美国股市道琼斯工业指数收低,金融股造成较大拖累,美国大型银行第四季业绩令投资者失望,财报季黯淡开场。美国标准普尔500指数上涨0.1%,报4662.85点;道琼斯工业平均指数下跌0.6%,报35911.81点;纳斯达克综合指数上涨0.6%,报14893.75点。

重磅—市场要闻

“恐怖数据”大爆冷,续刷去年2月以来新低

美国12月零售销售月率录得-1.9%,续刷去年2月以来新低。分析师指出,尽管数据不佳,但零售额在2021年第一季度受到大规模财政刺激的提振,同比指标仍处于 历史 高位。此外,美国消费者信心指数录得68.8,低于预期的70。

提名拉斯金担任监管副,库克和杰斐逊为理事

白宫当地时间周四表示,总统将提名前财政部高级官员拉斯金担任美联储的银行业最高监管官员,并提名两名知名经济学家库克和杰斐逊担任美联储理事。若提名顺利获批,由任命的官员将占据美联储理事会七个席位中的五席。

宣布拨款400亿美元修缮桥梁

当地时间1月14日,就其签署的两党基础设施法案实施进展发表公开讲话,并宣布一项新。表示,美国全国有约45000座桥梁需要修复或者更换,将拨款400亿美元作为换修桥梁的资金。

冬季风暴持续侵袭美国 4700多个航班被取消

据美国有线电视新闻网(CNN)当地时间1月16日报道,冬季风暴持续侵袭美国,从东南部至东北部,将有多达8000万人收到冬季风暴警报。据航班追踪数据公司FlightAware的报告,仅在1月16日,就有近5700个航班延误,4700多个航班被取消。

石油现货市场火爆 油价看涨情绪高涨

中国、韩国和印度的炼油商正在抢购数百万桶价格更高的美国轻质低硫原油,这些原油预计将于4月份到货。在期货市场的远期曲线上,原油期货正处于现货溢价的状态,即近月价格高于远月价格。供应端方面,据利比亚国家石油公司,利比亚的石油总产量达到120万桶/日。

汤加海底火山剧烈喷发 日本5年来首发海啸预警

南太平洋岛国汤加的洪阿哈阿帕伊岛海底火山15日发生剧烈喷发后,日本气象厅16日凌晨连续发布海啸警报。这是日本自2016年11月以来首次发布海啸警报。

特斯拉周边接受狗狗币支付 狗狗币一度涨超20%

上周五,特斯拉美国在线商店部分商品接受狗狗币作为付款选项。随后特斯拉CEO马斯克发推文证实,特斯拉周边可以用狗狗币购买。狗狗币日内一度涨超20%。

美国国税局将对NFT市场参与者收税并打击逃税者

据外媒援引税务专家报道,NFT投资者和创造者将面临高达37%的税率和数十亿美元的税收。负责处理逃税者问题的美国国税局官员称,他们正准备对此进行打击。

欧盟2021年11月对外贸易总额出现83亿欧元逆差

据欧盟统计局当地时间1月14日公布的数据,2021年11月欧盟27国对外贸易总额出现83亿欧元的逆差。这是自2014年1月以来,欧盟首次出现月度贸易逆差。在2020年同期,欧盟的对外贸易顺差为245亿欧元。

声音—投行机构观点

美联储“三把手”威廉姆斯:美联储正在接近做出加息决定

美联储威廉姆斯表示,鉴于当前劳动力市场非常强劲的迹象,美联储正在接近做出逐步加息的决定,美联储可能不会像过去那样等待很久才开始缩减资产负债表。他没有给出美联储何时开始加息的具体时间表,并指出“将基于对广泛数据和信息的仔细考虑”。

美国财政部:美联邦债务超过29.8万亿美元

根据美国财政部数据,截至当地时间1月14日,美国联邦债务已经超过29.8万亿美元,逼近30万亿美元大关。分析人士指出,从中长期来看,美国财政和债务状况不可持续。

10:00

中国第四季度GDP

10:00

国新办就国民经济运行情况举行发布会

气候如何影响石油价格

欧美许多国家用石油作为取暖的燃料,因此,当气候变化异常时,会引起燃料油需求的短期变动,从而带动原油和其他油品的价格变化。另外,异常的天气可能会对石油生产设施造成破坏,导致供给中断,从而影响油价。

干预会使得市场消耗曲线凸向现在或未来。跨时期石油开模式的税收效应依赖于税收随时间变化的现值。例如,税收现值随时间减少会改变开顺序的决策。和不征税相比,税收最终还是会减少任意时点上的净收益,也就减少了相应时期开的积极性。而且税收会降低新发现储量的投资回报。

石油行业发展趋势

价格

油价与全球宏观经济状态息息相关,因此油价是一个关键性价格。一些经济学家称高油价对全球经济增长有负影响。虽然高油价一般认为是经济增长导致的,但这说明两者之间的关系是非常不稳定的。

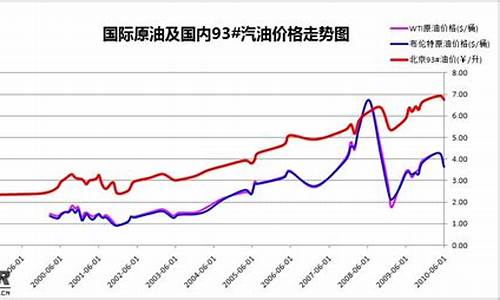

由于油价反映了现货和期货市场所在国的定价权,因此,不同时期油价的涵义有所不同。比如BP公司所使用的油价统计数据在1861—1944年为美国均价,1945—1983年为阿拉伯轻质油标价,1983—2008年为布伦特即期现货价。我们所指的油价波动主要是看纽约和伦敦两大期货市场的远期价格变化。

战争时期,石油经常被当作“武器”来使用。比如,二战当中,美国对日本进行禁运。而策划偷袭美国珍珠港,是为了摧毁美军在太平洋上的海军力量,以保障日本来自东南亚的石油供给和运输线。

石油危机时期,欧佩克以石油为武器,反击西方国家,酿成了石油危机,并成为西方国家经济陷入滞胀的导火索。冷战结束以后,全球化时代来临。石油重新回归它的商品本性。简而言之,在和平与发展的大环境下,石油的政治属性弱化,经济属性成为常态,金融属性越发明显,油价波动成为金融现象。

需要注意的是,我们平时听到的播报的“油价”,一般都是纽约和伦敦期货市场的即时价格,事后统计和研究用的油价则一般都是现货市场的交易价格。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。